Список книг

Базанов И.А.

Происхождение современной ипотеки. Новейшие течения в вотчинном праве в связи с современным строем народного хозяйства.

Венедиктов А.В.

Избранные труды по гражданскому праву. Т. 1

Венедиктов А.В.

Избранные труды по гражданскому праву. Т. 2

Грибанов В.П.

Осуществление и защита гражданских прав

Иоффе О.С.

Избранные труды по гражданскому праву:

Из истории цивилистической мысли.

Гражданское правоотношение.

Критика теории "хозяйственного права"

Кассо Л.А.

Понятие о залоге в современном праве

Кривцов А.С.

Абстрактные и материальные обязательства в римском и в современном гражданском праве

Кулагин М.И.

Избранные труды по акционерному и торговому праву

Лунц Л.А.

Деньги и денежные обязательства в гражданском праве

Нерсесов Н.О.

Избранные труды по представительству и ценным бумагам в гражданском праве

Пассек Е.В.

Неимущественный интерес и непреодолимая сила в гражданском праве

Петражицкий Л.И.

Права добросовестного владельца на доходы с точек зрения догмы и политики гражданского права

Победоносцев К.П.

Курс гражданского права.

Первая часть: Вотчинные права.

Победоносцев К.П.

Курс гражданского права.

Часть вторая:

Права семейственные, наследственные и завещательные.

Победоносцев К.П.

Курс гражданского права.

Часть третья: Договоры и обязательства.

Покровский И.А.

Основные проблемы гражданского права

Покровский И.А.

История римского права

Серебровский В.И.

Избранные труды по наследственному и страховому праву

Суворов Н.С.

Об юридических лицах по римскому праву

Тарасов И.Т.

Учение об акционерных компаниях.

Рассуждение И. Тарасова, представленное для публичной защиты на степень доктора.

Тютрюмов И.М.

Законы гражданские с разъяснениями Правительствующего Сената

и комментариями русских юристов.

Книга первая.

Тютрюмов И.М.

Законы гражданские с разъяснениями Правительствующего Сената

и комментариями русских юристов. Составил И.М. Тютрюмов.

Книга вторая.

Тютрюмов И.М.

Законы гражданские с разъяснениями Правительствующего Сената

и комментариями русских юристов. Составил И.М. Тютрюмов.

Книга третья.

Тютрюмов И.М.

Законы гражданские с разъяснениями Правительствующего Сената

и комментариями русских юристов. Составил И.М. Тютрюмов.

Книга четвертая.

Тютрюмов И.М.

Законы гражданские с разъяснениями Правительствующего Сената

и комментариями русских юристов. Составил И.М. Тютрюмов.

Книга пятая.

Цитович П.П.

Труды по торговому и вексельному праву. Т. 1:

Учебник торгового права.

К вопросу о слиянии торгового права с гражданским.

Цитович П.П.

Труды по торговому и вексельному праву. Т. 2:

Курс вексельного права.

Черепахин Б.Б.

Труды по гражданскому праву

Шершеневич Г.Ф.

Наука гражданского права в России

Шершеневич Г.Ф.

Курс торгового права.

Т. I: Введение. Торговые деятели.

Шершеневич Г.Ф.

Курс торгового права.

Т. II: Товар. Торговые сделки.

Шершеневич Г.Ф.

Курс торгового права. Т. III: Вексельное право. Морское право.

Шершеневич Г.Ф.

Курс торгового права. Т. IV: Торговый процесс. Конкурсный процесс.

Шершеневич Г.Ф.

Учебник русского гражданского права. Т. 1

Шершеневич Г.Ф.

Учебник русского гражданского права. Т. 2

Энгельман И.Е.

О давности по русскому гражданскому праву:

историко-догматическое исследование

« Предыдущая | Оглавление | Следующая »

Шершеневич Г.Ф.

Курс торгового права. Т. II: Товар. Торговые сделки.

§ 121. Чеки

Литература. Chastenet, Étude sur les chéques, 1882; Lyon-Caen и Renault, Traité de droit commercial, т. IV, изд.1907; стр. 459-529; Cohn, Zur Geschichte der Checks ("Z. f. Vergl. R. W." 1878, 1879, 1881); Canstein, Check, Wechsel und deren Deckung ("Arch. F. bűrg. R."), 1890; Canstein, Der Scheck nach dem östreichischen Gesetz, 1906; Fick, Die Frage der Checkgesetzgebunq auf d. europäischen Kontinent, 1897; Obst, Theorie und Praxis des Schechυerkehrs, 1899; Obst, Wechsel-und Scheckkunde, 1906; Simonson, Ueber Giro-und Scheckυerkehr in Deutschland ("Jahr. f. G. u V." т. VIII); Thorwart, Die Bedeutung des Scherυerkehrs, 1907; Conrad, Handbuch des deutschen Scheckrechts, 1908; Watson, The Law relating to cheques, 3 изд. 1904; Smith, Hanbook to Law of Bills, Cheques Notes, 1901; Ringwood, Outlines of Banking Law, 1906; Vidari, La cambiale, gli ordini in derrate e l'assegno bancario, 1885; Бернштейн, К вопросу о чеках ("Ж. Спб. Юр. Общ.", 1895, N 1); Катков, О чеках ("Ж. Спб. Юр. Общ.", 1896, N 1); Студентский, О чеках ("Ж. М. Ю.", 1898, октябрь и ноябрь); Каминка, Чеки ("Право", 1907, NN 40 и 41).

I. Экономическое значение. В связи с банковым делом и особенно с вкладами находится обращение чеков, приобретающее постепенно даже у нас все большее значение.

Уже в половине XIX столетия пользование чеками получило такое распространение в Англии, что Д. С. Милль мог дать следующую картину: "Если лицо делающее и лицо получающее уплату держат свои деньги у одного банкира, уплата происходит без всякого участия денег, одним перенесением суммы платежа в книгах банкира с кредита лица платящего в кредит лица получающего. Если бы все жители Лондона держали свои деньги у одного банкира и делали все свои платежи посредством чеков, то вовсе не понадобились бы и не употреблялись бы деньги в каком-либо обороте, начинающемся или оканчивающемся в Лондоне. Эта идеальная крайность почти достигнута на практике в делах между коммерческими людьми. Деньги и банковые билеты употребляются теперь преимущественно в розничной торговле и в платежах рабочим от хозяев, да и то лишь в мелких суммах"[931]. К началу ХХ столетия картина, набросанная Миллем, получает свое завершение. В настоящее время в Лондоне 97% платежей производится чеками и только 3% деньгами или банковыми билетами. В провинции Англии соотношение несколько меньше, а именно 87 и 13%. Такое же огромное применение имеют чеки в Северной Америке, где только 6% платежей осуществляется в денежной форме[932]. Значительно слабее пока чековое обращение в других странах Европы, во Франции, в Германии. Россия в этом отношении стоит далеко позади всех. Применение чеков имеет место только в городах, и то в больших, где имеется достаточно банков и где население привыкло держать деньги не дома, а в кредитном учреждении. Если принять в соображение пространство, занимаемое Россией, и сравнительную незначительность в ней крупных городских центров и малое развитие банковой сети, то станет очевидно, что чековое обращение не может быть у нас значительным. И тем не менее оно уже возбуждает юридические вопросы.

С частнохозяйственной точки зрения экономическое значение чеков заключается в следующем. Уплата чеком вместо денег избавляет от необходимости пересчитывать монеты или бумажки, устраняет риск просчетов, принятия фальшивых денежных знаков. Пересылка денег на дом или в контору сопряжена с риском потери, ограбления или кражи - чтó совершенно чуждо чекам. Наконец, каждый коммерсант приобретает уверенность, что касса его ведется образцово, опытными людьми, за труд которых ему приходится платить.

С народнохозяйственной точки зрения чеки оказывают огромное влияние на денежное обращение. Количество денег, требуемое экономическим оборотом, находится в прямом отношении к количеству товаров, выставляемых на рынок. При необыкновенном развитии товарного производства в настоящее время отсутствие чеков, ослабляющих потребность в деньгах, вызывало бы большое затруднение, потому что недостаток денежных знаков давал бы себя чувствовать. Употребление чеков делает излишним держание денежных знаков при себе, а следовательно благоприятствует скоплению денег в банках, откуда они получают производительное назначение.

Сопоставляя чек с векселем в экономическом отношении, мы сейчас же обнаруживаем существенное различие между ними в том, что вексель является кредитною бумагою, чего нельзя сказать о чеке. Выдавая чек, предлагают получить деньги в кассе, выдавая вексель, просят обождать с получением денег и верить, что через определенный, более или менее продолжительный, срок деньги будут получены. Имеющий чек имеет деньги; вручая его своему банкиру, он вносит деньги на вклад; имеющий вексель денег не имеет и, если нуждается в них, то должен учесть вексель до срока. Чек обращается обычно в небольшом районе деятельности банка, вексель проходит значительные расстояния. Вексель рассчитан на значительный срок существования, чек рождается для того, чтобы тотчас же умереть.

II. Историческое развитие. Некоторые склонны искать корней чекового института в классической древности[933]. Конечно, некоторое подобие чеков можно найти в операциях греческих и римских банкиров, но несомненно, что современное чековое обращение выросло не из этих корней. Бельгийцы были, конечно, правы, когда в объяснительной записке к своему закону о чеках протестовали против взгляда, будто чеки изобретены англичанами. Они могли привести в подтверждение своего протеста то обстоятельство, что уже давно в Антверпене были в ходу чеки под фламандским именем bewijs, чтó, по преданию, Грегэм, банкир королевы Елизаветы, приезжал в Антверпен специально ознакомиться с этим средством платежа и перенес его в Англию. Все же остается бесспорным, что чеки не только свое название, но и юридическое очертание получили в Англии, что континентальные народы заимствовали чеки из Англии, ознакомившись с действием их на острове.

Однако несмотря на значительное развитие чекового обращения в Англии долгое время оно оставалось здесь под действием обычного права и только вексельный устав 1882 года нашел возможным уделить внимание чекам (cheques), сблизил их с векселями, оплачиваемыми по предъявлению. Первое законодательство, которое дало положения, касающиеся чеков (kassiers papier), было голландское[934]. Но образцом для законодательных работ в других государствах послужили не эти положения, а английская практика. Франция издала специальный закон о чеках в 1865 году, который, вместе с дополнением 1874 года, лежит в основе действующего по этому вопросу права. Одновременно с Францией чеки подвергаются законодательному нормированию в Бельгии по закону 1873 года. Возрастающее значение чеков в торговом обороте побудило Италию, Испанию, и Румынию в их торговых кодексах 1882 и 1885 годов, а также Швейцарию в ее обязательственном праве 1883 года вывести чеки из сферы обычая на путь законодательный[935].

Новое движение в законодательстве по поводу чеков замечается в самое последнее время. Специальные законы изданы в Дании 23 апреля 1897 года, в Австрии 3 апреля 1906 и в Германии 11 марта 1908 года (Scheckgesetz).

В России, хотя законодательству и не чуждо название "чек"[936], чеки остаются до сих пор вне всякого законодательного нормирования, всецело в области обычного торгового права.

III. Определение понятия. Обращаясь к юридической природе чека, мы должны прежде всего определять чек, как основанный на договоре письменный приказ банку произвести уплату предъявителю документа за счет сумм, числящихся у банка за выдавшим чек. Рассматривая в частности содержание данного определения, находим следующие существенные моменты.

1. Чек представляет собою приказ как форму поручения. Такой взгляд прямо выражен в законодательствах[937], он принят даже у нас, при случайном упоминании о чеках[938]. По этому признаку настоящие чеки отличаются от заранее подписанных записок в получении сумм за счет вкладов, которые, под именем recepissés, были в большом ходу во Франции.

2. Приказ дается банку. Вопрос, на кого может быть выдан чек, встречает различные решения в законодательствах. Одни, по примеру Англии, ограничивают так называемую пассивную чекоспособность банкирами[939], другие, по примеру Франции, таких ограничений не устанавливают и допускают выдачу чеков на всякое лицо[940]. Во Франции нередко нотариусы оплачивают по чекам своих клиентов, которых деньги находятся у них на хранении. Сравнивая обе системы, следует отдать преимущество первой. Прием и обращение чеков основывается на доверии к фирме, обязанной оплатить их, на чтó, конечно, не может рассчитывать всякое лицо. Все значение чекового обращения обусловливается возможностью концентрации чеков, допускающей легкий и быстрый расчет между банками, - между тем чеки, выданные на случайных лиц, способны лишь тормозить дело расчета. В русской жизни чеки выдаются только на банки. Однако за отсутствием законного запрещения едва ли можно отвергнуть значение чека за письменным приказом, выданным на фирму, состоящую в контокорентном отношении к чекодателю.

3. Отвечая своему экономическому назначению служить средством кассового платежа, чек предполагает, что оплата его будет произведена за счет сумм чекодателя, которые находятся в руках банка[941]. Это могут быть деньги на текущем счету, учтенный вексель, даже открытый кредит, обеспеченный или личный. Если чекодатель выдает чек на банк, в котором у него не имеется покрытия, он обманывает своего должника, ставя его перед пустой кассой. Поэтому некоторые законодательства угрожают денежным штрафом за выдачу чека, если чекодатель не имел в своем распоряжении у банка соответствующей суммы[942].

4. Если банк обязывается оплачивать чеки своего клиента, то не потому, что у него хранятся суммы последнего, а потому, что между ними состоялся материальный чековый договор. Без предварительного соглашения банк может быть обязан к возвращению бессрочных вкладов во всякое время, но не к погашению за их счет предъявляемых ему чеков. Без чекового договора выдача чека не имеет под собой никакого основания. Внешнее выражение чекового договора заключается в том особом заявлении, которое подается банку лицом, желающим открыть себе текущий счет с правом выдачи чеков, а также во вручении ему изготовленной банком чековой книжки[943], содержащей определенное количество бланков. В то же время происходит соглашение и относительно подписи, которую будет употреблять клиент банка на выдаваемых чеках и которую банк единственно обязывается признавать. Здесь же состоится соглашение о допустимых суммах чеков, о предельной величине их.

По своей юридической природе чек имеет близкое сходство с переводным векселем. Английское право прямо признает за чеком вексельный характер и называет его векселем на банк с платежом по предъявлении[944]. В новейших законах эта близость все усиливается благодаря распространению на чеки вексельных особенностей, в частности вексельного регресса. Однако разница между чеком и векселем существенна. С теоретической стороны коренное отличие выражается в том, что вексель есть орудие кредита, чек есть орудие кассового платежа. Вексель заменяет собою отношение, по которому выдан; напр., продавец, получивший вместо денег вексель, имеет право требования, основанное на векселе, а не на продаже. Чек такого значения не имеет: продавец, согласившийся получить вместо денег чек, сохраняет свои требования, вытекающие из продажи, и в случае неудовлетворения по чеку может немедленно искать удовлетворения в качестве продавца.

С точки зрения нашего действующего законодательства, отличие чека от векселя проявляется в следующем: а) Вексель должен быть назван таковым, тогда как в отношении чеков подобного требования не существует, хотя оно известно некоторым законодательствам[945]. b) вексель по нашему законодательству, как и по всем континентальным, не может быть выдан на предъявителя, тогда как чеки в огромном большинстве случаев пишутся на предъявителя. c) Вексель может быть оплачиваем или по предъявлении или с наступлением заранее указанного срока, тогда как чек оплачивается только по предъявлении. d) Вексель подлежит гербовому сбору, а чеки пока от него свободны[946]. e) Передача векселя по надписи создает солидарную ответственность всех надписателей, тогда как передача чека у нас не имеет такого значения, хотя оно признано некоторыми законодательствами[947].

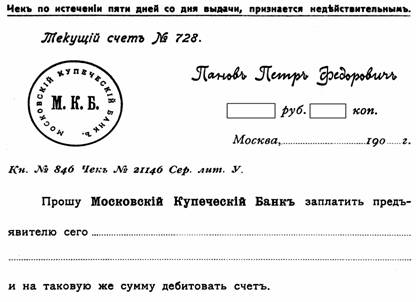

IV. Содержание чека. Чеки всегда пишутся на бланках, заготовляемых банками и выдаваемых пачками с обозначением на каждом листе фамилии и фирмы клиента. Обязательное содержание их, с точки зрения того или другого законодательства, может быть неодинаковым. При отсутствии у нас закона, разрешающего этот вопрос, необходимо признать обязательным для чека лишь то, без чего чек утрачивает свой отличительный юридический характер. Так, напр., при всей целесообразности чековой метки, т.е. означения документа чеком, нельзя признать ее обязательной для русских чеков.

1. Чек должен содержать указание на фирму банка, которому дается приказ платежа. Указание плательщика является необходимым условием платежа и не требует объяснения. Фирму банка невозможно пропустить, потому что сам банк ставит ее, выдавая чековые бланки.

2. В чеке должна быть обозначена денежная сумма, которую банк обязан выплатить предъявителю чека. Эта сумма означается обыкновенно вдвойне: цифрами и прописью. В случае несовпадения сумм предпочтение, по общепринятому порядку, должно быть отдано прописи перед цифрами.

3. Чек требует подписи чекодателя, которая удостоверяет а) данное им банку поручение уплатить означенную денежную сумму и b) подлинность чека, потому что образец подписи, для сличения, хранится у банка. Ввиду последнего обстоятельства подпись не может быть заменена штемпелем.

4. Так как чек выдается на краткий срок, то необходимо обозначать в нем время выдачи, от которого срок и исчисляется. Означение места выдачи, требуемое некоторыми законодательствами, не вытекает из существа чека и потому упущение его там, где закон не ставит его реквизитом, не может отразиться на силе чека.

Сверх необходимых принадлежностей чека, сейчас указанных, в нем возможны элементы обычные и даже случайные.

К числу обычных принадлежностей чека относится указание в нем, помимо подписи, фамилии или фирмы чекодателя, заранее самим банком оттиснутое на каждом бланке; b) означение N чека; c) предупреждение о недействительности чека по истечении стольких-то дней; d) предложение списать уплаченную сумму со счета чекодателя.

К числу случайных принадлежностей относятся на Западе отметки, ограничивающие обращаемость чеков. В Англии к чекам с такими случайными элементами относятся чеки, известные под именем crossed cheques. Название происходит от надписи, сделанной поперек лицевой стороны чека, которая имеет своею целью ограничить право получения по чеку кругом банкиров вообще (generally crossed) или одним только определенным банкиром (specially crossed). Такая вставка обеспечивает против случайности потери или кражи чека, выданного на предъявителя. Чеки этого рода известны в практике французской под именем chéques barrés. Напротив, в Соединенных Штатах они совсем не привились. Если английский crossed cheque имеет в виду ограничить круг лиц, получающих по чеку, то германский чек с поперечной надписью "Nur zur Verrechnung" задается целью не допустить оплаты деньгами, соблазнительными для случайного обладателя чека, и вменяет банку в обязанность поставить означенную сумму в счет предъявителя.

V. Отношение между чекодателем и банком. Отношение между лицом, выдавшим чек, и банком, на который он выдан, основывается на состоявшемся предварительно соглашении и им определяется. Банк обязывается оплачивать чеки, выданные согласно договорным условиям. Банк вправе безнаказанно уклониться от исполнения принятой на себя обязанности, если выданный чек стоит в противоречии с формальными или с материальными условиями выдачи чеков.

А. Банк отказывает в платеже по формальным основаниям, когда чек не удовлетворяет внешности, установленной договором, напр., если чек, ему предъявляемый, составлен неправильно, напр., вместо ручной подписи поставлен штемпель; если, вопреки соглашению, чек написан не на круглую сумму, если денежная сумма не написана прописью, если нет даты выдачи чека и т.п.

B. Банк отказывает в платеже по материальным основаниям, когда в выданном чеке обнаруживается внутренний дефект, когда он не соответствует материальным условиям договора. Причины отказа со стороны банка в платеже по материальным основаниям довольно разнообразны.

1. Когда право выдачи чеков основывалось на вкладе, то банк свободен от обязанности оплатить чек, если сумма чека превзошла величину вклада или захватила тот minimum, рублей в 50 или 100, который должен всегда оставаться неисчерпанным. Банк не может произвести частичной оплаты, потому что чекодержатель не обязан ее принимать, да и с технической стороны это способно вызвать затруднение, так как оплата производится под условием передачи чека[948]. В случае одновременного предъявления чеков, общая сумма которых переходит покрытие, банк вправе оплачивать их по времени их выдачи до пределов покрытия, или, при невозможности установить последовательность выдачи, отвергнуть все предъявленные ему чеки.

2. Банк не только вправе, но и обязан отказать в платеже по чекам, предъявленным по истечении того числа дней, в пределах которых предъявление должно было состояться.

3. Спорным представляется вопрос о праве чекодателя заявить банку об отмене выданного чека до его оплаты, и об обязанности банка остановиться, вследствие такого заявления, с платежом. В то время как в одних странах вовсе не допускается отмена чека[949], а в других допускается во всякое время[950], иные новейшие законодательства разрешают чекодателю отменять свой приказ лишь по истечении срока, в течение которого чек должен был быть предъявлен[951]. Из этих трех решений самым правильным следует признать точку зрения английского права. Банк состоит в договорном отношении только к чекодателю, только перед ним обязан и ответственен. Если банк, останавливаясь с оплатою чека, действует под влиянием заявления чекодателя, он не несет никакой ответственности: ни перед чекодателем, потому что банк действовал согласно с его волею, ни перед чекодержателем, потому что его воля не имеет для банка никакого значения.

4. Ввиду того значения, какое имеет в обороте торговое предприятие, смерть чекодателя не может служить основанием к неплатежу по выданным им до этого момента чекам. Банк, отказавший в платеже на основании известия или извещения о смерти чекодателя, может оказаться ответственным перед фирмой, т.е. перед наследниками, в случае происшедших от того убытков[952].

5. Объявление чекодателя несостоятельным само по себе не обязывает банк, узнавший об этом факте стороною, отказать в платеже по чеку. Но если банк был уведомлен об открытии несостоятельности конкурсным управлением или присяжным попечителем, он должен приостановиться с оплатой чеков.

Всякий отказ со стороны банка в оплате чеков без достаточных формальных или материальных оснований создает ответственность банка перед чекодержателем за происшедшие от того убытки.

Когда говорят, что банк выполняет по отношению к чекодержателю обязанности кассира, то это следует понимать только в экономическом, но не в юридическом смысле. Кассир выплачивает из денег хозяина, а не из своих, между тем банк оплачивает чеки из своих денег, но только за счет чекодержателя. Это обстоятельство решает весьма важный в практическом отношении вопрос, на кого падает убыток по оплате поддельного чека, на банк или на чекодержателя.

1. Прежде всего, вопрос может быть разрешен на принципе вины: убыток несет сторона виновная в неосмотрительности. а) Вина имеется на стороне банка, если он оплатил чек, в котором подпись возбуждала сомнения в подлинности при обыкновенном внимательном осмотре. b) Вина имеется на стороне чекодержателя, если он не принял обычных мер предосторожности к тому, чтобы чековые бланки не попадали в руки чужих.

2. Если вина не может быть установлена ни на той, ни на другой стороне, то убыток, происшедший от оплаты поддельного чека, как случайный, по принципу casum sentit dominus, падает на банк, так как это его вещи были похищены путем подлога.

VI. Отношение между чекодателем и чекодержателем. В основании этого отношения лежит лишь тот юридический факт, который создал обязательство чекодателя перед чекодержателем. Никто не обязан принимать чеки вместо платежа наличными деньгами, так как чек, хотя и весьма принятое в обороте средство погашения, не составляет, однако, законного платежного средства. Следует сказать еще более: выдача чека не есть даже замена первоначального обязательства. Прежнее юридическое отношение, подавшее повод к выдаче чека, с выдачею чека не прекращается, а продолжает существовать до тех пор, пока не последует удовлетворения. С точки зрения иностранных законодательств, допускающих ответственность чекодателя по самому чеку и даже обратное требование к надписателям чека, чек представляет самостоятельное обязательство, но в области русского права мы не можем, без всякого указания со стороны закона, устанавливать самостоятельность чекового обязательства.

Чекодержатель может распорядиться полученным чеком различным образом: а) предъявить его банку, b) передать его другому лицу, c) оставить без употребления.

В случае предъявления чека банку и получения удовлетворения чекодержатель теряет бывшее у него до того право требования в отношении к чекодержателю. С этого момента чекодатель освобождается от лежавшей на нем обязанности. Если платежа не последовало, чекодержатель, сохраняя свое право требования, обращается к чекодателю за удовлетворением в силу прежнего отношения.

Передача чека имеет иное значение у нас, чем по западным законодательствам. У нас, как и на Западе, передача чека на предъявителя совершается простым вручением и не оставляет никаких юридических последствий. Напротив, передача именных чеков по надписи создает на Западе ответственность всех надписателей, подобную той, какая установлена для векселей[953]. В отношении чеков, выдаваемых в России, необходимо отвергнуть вексельную ответственность надписателей, которая может быть установлена только законом. Наша практика, насколько известно, не знает передачи чеков по надписи. Едва ли желательно вводить ответственность надписателей в наше законодательство, потому что чек не предназначается к обращению. В громадном большинстве случаев чеки стремятся немедленно к источнику удовлетворения.

Чекодержатель мог не предъявить вовсе чека или пропустить срок, в течение которого чек должен был быть предъявлен. Так как прежнее юридическое отношение сохранило свою силу, а удовлетворение не произошло, то чекодержатель вправе обратиться с требованием к чекодателю, несмотря на допущенное им упущение. Но на этот раз чекодержатель может встретить возражение со стороны чекодателя. Возражение будет иметь место, если чекодатель имел право располагать суммой, хранившейся на его счету в банке, и если вследствие упущения со стороны чекодержателя он потерял эту сумму, полностью или отчасти, в силу объявившеюся несостоятельности банка. Этот убыток, вызванный виною чекодержателя, который согласился получить чек и своевременно его не предъявил, чекодатель вправе отнести за счет чекодержателя. Впрочем, такой результат возможен только в том случае, если банк объявляется несостоятельным по истечении срока предъявления. Представим себе, что чек, действительный в течение 5 дней, был выдан 21 июля. Если банк объявлен несостоятельным 24 июля, то чекодатель не может упрекать чекодержателя в упущении, так как чекодержатель был вправе предъявить чек и 25 июля, а следовательно, упущения никакого не допустил[954].

VII. Отношение чекодержателя к банку. Платеж по чеку предполагает предъявление его со стороны чекодержателя. Предъявление чека должно быть своевременным. Все законодательства устанавливают краткие сроки для предъявления чеков, что вполне согласуется с экономическим назначением их служить платежным средством. При установлении сроков законодательства различают случаи, когда оплата чека происходит в том же месте, где и состоялась выдача, и когда эти места не совпадают. Во втором случае сроки более продолжительны.

Франция (§ 4):::::::5 и 8 дней

Швейцария (§ 834):::::5 ,, 8 ,,

Австрия (§9):::::::..5 ,, 8 ,,

Бельгия (§ 4):::::::..3 ,, 6 ,,

Италия (§ 342):::::::8 ,, 14 ,,

Германия (§ 11)::::::.10 ,, - ,,

Германское законодательство, как видим, отступило от общепринятого пути и установило один срок. Английский закон требует предъявления чека в разумный срок (within a reasonable time) - прием, совершенно недопустимый в таких делах, как обращение чеков.

В нашей банковой практике сроки не однообразны, от 3 до 8 дней, но чаще всего 5 дней. Этот срок устанавливается чековым договором и отмечается на самом чеке. День выдачи чека в счет не идет уже потому, что чек мог быть выдан вечером, когда предъявление его банку было уже невозможно.

Так как чек оплачивается по предъявлении и так как он не имеет в виду создать самостоятельное обязательство банка перед чекодержателем, то чек не нуждается в акцепте, и даже больше, если бы такой акцепт был сделан, он не имел бы никакого юридического значения[955].

Острым и спорным представляется вопрос о праве иска чекодержателя к банку. Имеет ли право чекодержатель, в силу чека, выданного ему чекодателем, обратиться непосредственно к банку со взысканием в случае отказа? Практика французских и итальянских судов склонна допустить иск такого рода, напротив, законодательства последнего времени, австрийский закон 1906 года и германский закон 1908 года, отвергают такой иск.

Теоретические доводы в пользу права чекодержателя, при ближайшем их рассмотрении, оказываются несостоятельными. а) Воззрение, в силу которого выдача чека переносить на чекодержателя право собственности на вклад и представляет для него возможность виндикации[956], не выдерживает критики ввиду того, что сам чекодатель не имеет права собственности на вклад, а только личное требование к банку, как своему должнику. Взгляд этот, очевидно, построен на неправильном понимании юридической природы вклада. b) Также неудовлетворительно воззрение на выдачу чека как на передачу права требования, принадлежащего чекодателю[957]. Против взгляда на выдачу чека как на цессию выставляется совершенно правильное возражение, что чекодатель вовсе не уступает своих прав против банка, так как он может осуществить его тотчас же после выдачи первого чека выдачею второго, которая способна лишить чекодержателя приобретенных им по цессии прав. Притом, так как цедент не отвечает за осуществимость права, то чекодатель был бы свободен от дальнейшей ответственности, чтó совершенно противоречит законодательной и судебной практике. с) Обоснование иска чекодержателя к банку стремятся найти в построении выдачи чека как договора в пользу третьих лиц. Чекодержатель, по этой конструкции, приобретает самостоятельное право в силу договора, заключенного в его пользу между чекодателем и банком[958]. Но чековой договор имеет своею целью только предоставить чекодателю право выдавать чеки на банк, а вовсе не обеспечивать право за чекодержателем. Если чекодержатель приобретает свое право не в силу чекового договора, то где же тот договор, на котором основывается его право? Если чекодержатель приобрел самостоятельное право к банку, то как могло сохраниться его право к чекодателю?

Не только с теоретической, но и с практической точки зрения право чекодержателя к банку возбуждает затруднения. Чекодержателю совершенно неизвестны действительные денежные отношения между чекодателем и банком. Правильно ли банк отказал или нет, имел ли он достаточное покрытие - все это тайна для чекодержателя, который мог бы вести процесс только с привлечением чекодателя в качестве третьего лица, а это совершенно подрывало бы все значение его самостоятельного права. Обязанность выступать ответчиком перед всяким чекодержателем, может быть, по самым необоснованным искам, заставило бы банки относиться осторожнее к заключению чековых договоров.

По всем этим соображениям следует признать вполне правильной тенденцию новейших чековых законов устранить возможность иска чекодержателя к банку. Наша судебная практика также высказалась по этому вопросу в отрицательном смысле[959].

Примечания:

[931] Милль, Основания политической экономии, изд. 1873, т. II, стр. 41.

[932] Eberstadt, Depositenbankwesen und Scheckverkehr in England («Schmollers Jahr. f. Ges. Verw. u. Volsw.» 2 Jahrg.).

[933] Vidari, La cambiale, gli ordike in derrate e l’assegno bancario, 1885.

[934] Голл. торг. код., § 220–229.

[935] Итал. торг. код., § 339–344 (assegno bancario); Исп. торг. код., § 534–543; Швейц. обяз. закон, § 830–837; Рум. торг. код., § 364–369.

[936] Т. XI ч. 2; Уст. кред., разд. IV, ст. 150.

[937] Франц. закон 1865 г., § 1, п. 1; Итал. торг. код., § 339; Исп. торг. код., § 534.

[938] Т. XI ч. 2; Уст. кред., разд. IV, ст. 136 и 150.

[939] Англ. векс. уст., § 73 (on a banker); Австр. зак. 1906 г., § 1; Герм. зак. 1908 г., § 2; Итал. торг. код., (§ 399), кроме банкиров, признает пассивную чекоспособность и за всяким купцом, но не за всяким лицом.

[940] Франц. зак. 1865 г., § 1; Бельг. зак. 1873 г., § 1, 2, 4; Швейц. обяз. зак., § 830, п. 5.

[941] Французы называют это provision préalable, немцы – Guthaben.

[942] Франц. зак. 1874 г., § 2; Австр. зак. 1906 г., § 2, п. 5 и § 23; французское законодательство требует наличность покрытия в момент выдачи чека, а австрийское – в момент предъявления чека.

[943] Check-book, Carnet de chéques, Schek-bouch.

[944] A cheque is a bill of exchange drawn on a banker playable on demand (§ 73).

[945] Швейц. обяз. зак., § 830, п. 1; Австр. зак. 1906 г., § 2, п.1; Герм. зак. 1908 г., § 1, п. 1. Французское право этого не требует.

[946] Т. V; Уст. герб. сбора, изд. 1903, ст. 69, п. 9.

[947] Австр. зак. 1906 г., § 15; Герм. зак. 1908 г., § 15.

[948] См., впрочем, Австр. зак. 1906 г., который допускает частичную оплату, при желании чекодержателя, с тем, что банк делает отметку на чеке, и возвращает его чекодержателю, а последний выдает банку особую квитанцию.

[949] Франция, Бельгия, Италия.

[950] Англ. векс. зак., § 75, п. 1.

[951] Австр. зак. 1906 г., § 13, п. 2; Герм. зак. 1908 г., § 13, п. 3.

[952] Большинство законов, в том числе и новый германский, умалчивают об этом случае. Австр. закон 1906 г., § 12, признает, что смерть чекодателя не дает права банку отказать в оплате чека. Напротив, по английскому закону смерть чекодателя приостанавливает платеж (§ 75, п. 2).

[953] Франц. зак. 1865 г., § 1, п. 5 и § 5; Швейц. Обяз. закон, § 835; Итал. торг. код., § 341; Исп. торг. код., § 542; Австр. зак. 1906 г., § 15; Герм. закон 1908 г., § 15.

[954] По иностранным законодательствам, допускающим чековой регресс, чекодержатель, упустивший предъявить чек, теряет право регресса.

[955] Некоторые законодательства категорически запрещают акцепт, герм. закон 1908 г., § 10; австр. закон 1906 г., § 11; швейц. обяз. закон, § 834. В Англии и во Франции акцепт чека допускается.

[956] Thaller, Cours de droit commercial, стр. 769.

[957] Lyon-Caen и Renault, Traité de droit commercial, т. IV, 499; Canstein, Der Scheck nach dem oestreichischen Gesetz, 1906, стр. 199; Cohler, Arch. f. bürg. Recht, т. XIII, стр. 232.

[958] Cohn в Handbuch des Handels-, See- und Wechselrechts, Эндемана, т. III, стр. 155; Moltmann, «Z. f. vergl. R. W.» т. XIII, 1907, стр. 281.

[959] Гражд. кас. деп. 1892 г., № 114; 1900 г., № 71.